时间: 2024-06-02 01:58:15 | 作者: 一体化专机

次上市委员会审议会议,审议深圳市正弦电气股份有限公司(简称正弦电气)的首发上市申请。

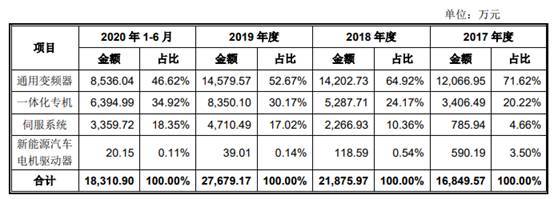

正弦电气从事工业自动化领域电机驱动和控制管理系统产品研制、生产和销售,系国内最早从事变频器研发和生产的企业之一,目前基本的产品包括通用变频器、一体化专机和伺服系统产品。

此次正弦电气拟在科创板发行2150万股,发行完成后公开发行股数不低于发行后总股数的25%,超额配售部分不超过本次公开发行股票数量的15%,由国泰君安证券担任主承销商。

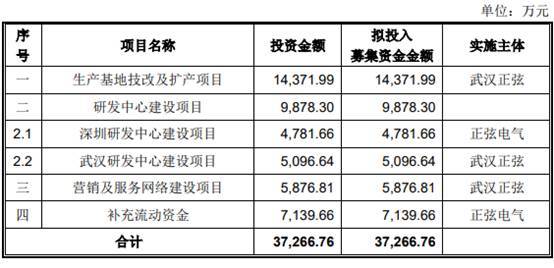

公司拟募集资金37,266.76万元,其中14,371.99万元用于生产基地技改及扩产项目,9878.30万元用于深圳、武汉的研发中心建设项目,5876.81万元用于营销及服务网络建设项目,7139.66万元用于补充流动资金。

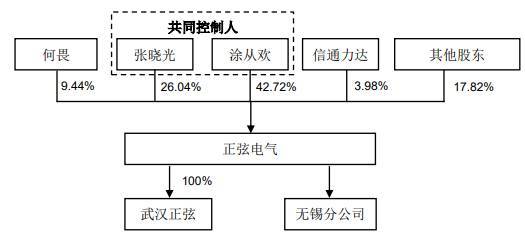

招股书披露,正弦电气无控股股东,因公司不存在持有公司股份比例超过50%的单一股东,公司实际控制人为自然人涂从欢与张晓光,二人均为中国国籍,无境外永久居留权。

涂从欢直接持有公司42.72%股权,并通过员工持股平台信通力达间接控制公司3.98%股权,合计控制公司46.70%股权,且担任公司的董事长兼总经理;张晓光持有正弦电气26.04%股权,涂从欢与张晓光合计持有并控制公司72.74%的股权,并已签署一致行动协议。

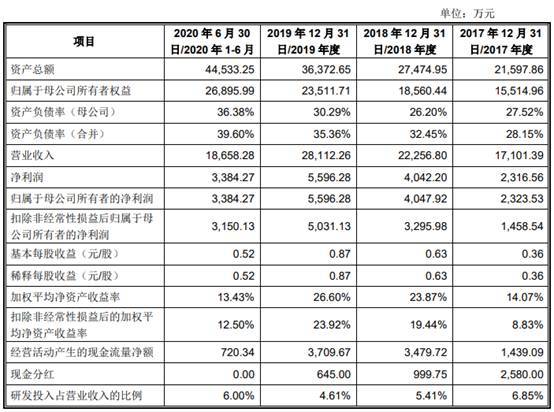

上述同期,公司销售商品、提供劳务收到的现金分别为13,012.37万元、17,021.53万元、20,526.41万元和11,914.98万元,经营活动产生的现金流量净额分别为1439.09万元、3479.72万元、3709.67万元和720.34万元。

正弦电气预计2020年1-9月营业收入为29,633.43万元,同比增长39.28%;预计实现归属于母公司股东的净利润5228.61万元,同比增长25.12%;预计实现扣除非经常性损益后归属于母公司股东的净利润4895.07万元,同比增长30.36%。

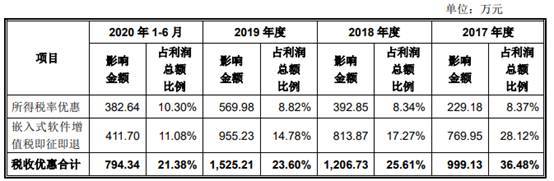

正弦电气对税收优惠和政府补助依赖较大。2017年至2020年上半年,公司税收优惠金额合计分别为999.13万元、1206.73万元、1525.21万元和794.34万元,公司政府补助金额分别为884.36万元、582.01万元、591.45万元和237.42万元,合计占公司利润总额的比重分别为69.41%、37.93%、32.74%。

招股书披露,正弦电气的市场占有率较低。根据MIR睿工业的数据,国内低压变频器领域中,ABB、西门子,汇川技术市场份额分别为20.31%、15.04%和13.95%,伺服系统领域中,三菱电机、安川电机、汇川技术的市场份额分别为11.30%、10.95%和10.01%。

2019年,正弦电气的主要产品变频器(含一体化专机)市场占有率仅为1.15%,伺服系统市场占有率为0.34%。

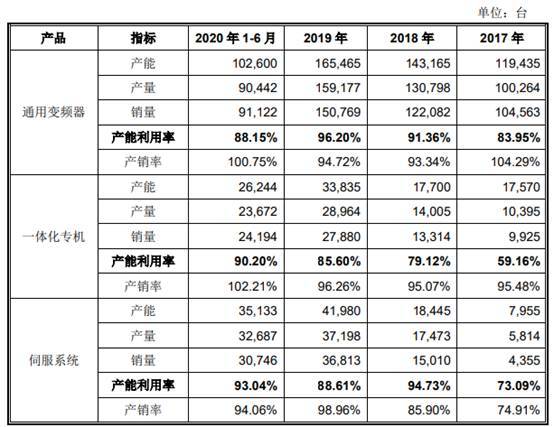

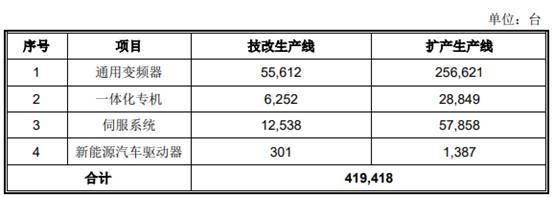

此次募资,正弦电气拟使用1.44亿元用于武汉正弦的生产基地技改及扩产项目,每年将新增产能419,418台,预计到2020年底将基本完成全部5条生产线建设,完全建成并达产后产能将达到60万台。在市场占有率不高的情况下,正弦电气主要产品的产能扩大约2.5倍,如何消化新增产能值得关注。

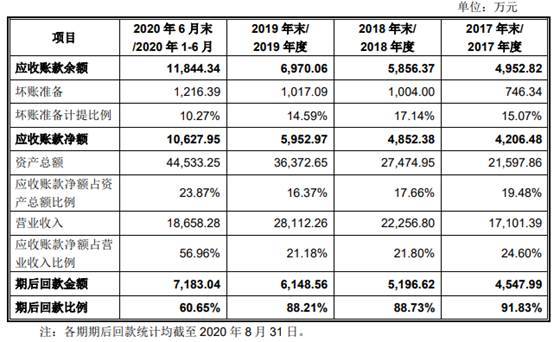

正弦电气的应收账款增长较快,逾期比例较高。2017年2020年上半年各期末,正弦电气的应收账款余额分别为4952.82万元、5856.37万元、6970.06万元、11,844.34万元,占当期营业收入的比重分别为28.96%、26.31%、24.79%和63.48%。

受此影响,2017年至2020年上半年,正弦电气的销售收现率分别为65.31%、65.93%、64.38%和56.49%,销售回款的情况不佳。

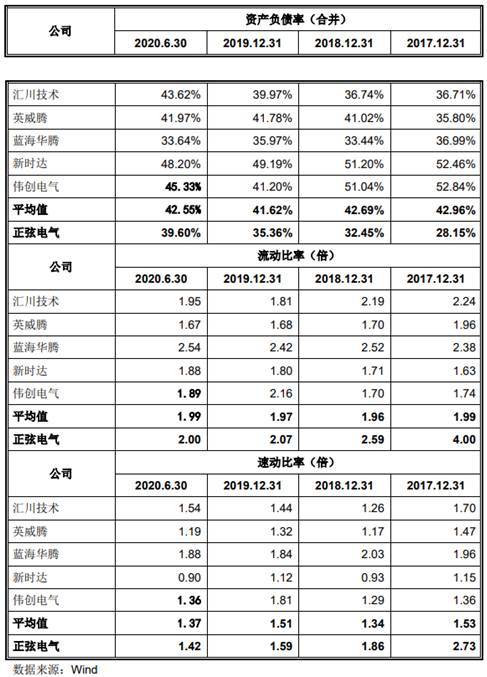

上述同期,正弦电气应收账款周转率分别为3.73、4.91、5.20和2.25,同行业可比上市公司的应收账款周转率均值分别为3.33、2.98、3.18和1.60。

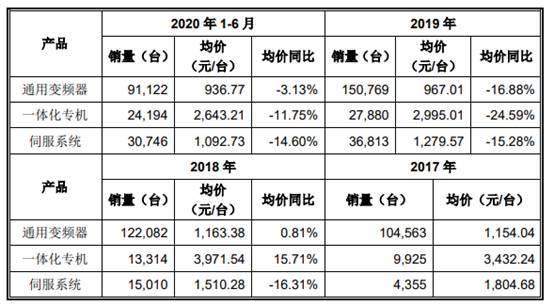

不过自2019年以来,公司产品平均销售价格呈下降趋势。2019公司通用变频器、一体化专机以及伺服系统的平均售价较2018年下降幅度分别为16.88%、24.59%和15.28%。2020年1-6月,公司通用变频器、一体化专机以及伺服系统的平均售价较2019年度下降幅度分别为3.13%、11.75%和14.60%。

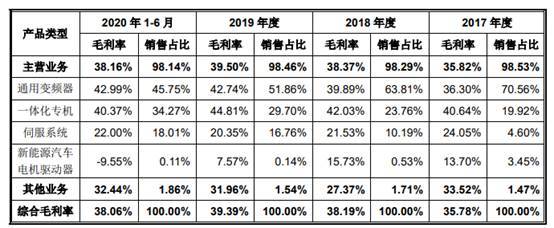

2017年至2020年上半年,正弦电气的主营业务毛利率分别为35.82%、38.37%、39.50%和38.16%,同行业可比上市公司的主营业务毛利率平均值分别为37.43%、35.18%、33.73%和34.34%,与正弦电气差别不大。

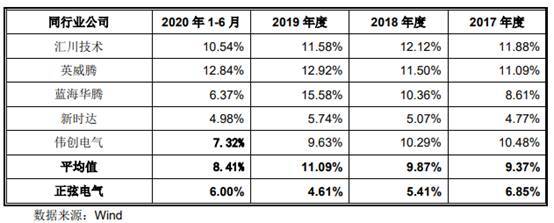

2017年至2020年上半年,正弦电气的研发费用分别为1171.59万元、1203.97万元、1297.01万元和1119.26万元,占营业收入比例分别为6.85%、5.41%、4.61%和6.00%。同行业可比上市公司的研发费用率平均水平分别为9.37%、9.87%、11.09%和8.41%,各期均高于正弦电气。

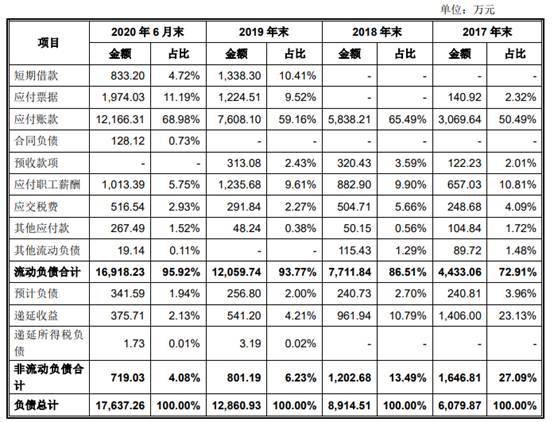

正弦电气的流动负债主要来自于生产经营过程中产生的应付账款等经营性流动负债。2017年至2020年上半年各期末,正弦电气的应付账款分别为3069.64万元、5838.21万元、7608.10万元和12,166.31万元,2018年末、2019年末和2020年6月末公司应付账款分别增加90.19%、30.32%和59.91%。

2017年至2020年上半年,公司的存货周转率分别为3.28、3.77、3.71和1.67,同行业可比上市公司的存货周转率均值分别为2.79、2.61、2.87和1.36。

招股书披露,本次正弦电气募集资金投资项目建成投产后,公司将每年新增折旧及摊销费用2553.21万元,占2019年利润总额的比重为39.51%,对公司经营业绩影响较大。2017年至2020年上半年,正弦电气的固定资产折旧金额分别为348.61万元、333.72万元、330.08万元和291.54万元。

另外据《时代周报》报道,对于中低压变频器产品,IGBT组件是关键的核心功率器件,技术含量高,制造难度大,因此全球范围内生产IGBT器件的厂商集中于欧洲、日本等发达国家。我国IGBT行业的芯片晶圆仍然主要依赖进口。

在正弦电气两大主要产品通用变频器、一体化专机中,IGBT的成本占比较高且逐年提升。在通用变频器总成本中,2017年至2020年上半年,IGBT占比分别为16.34%、19.15%、20.63%、21.39%。一体化专机总成本中,IGBT占比分别为19.46%、22.83%、26.66%、27.42%。

而除了IGBT外,正弦电气在编码器技术、CPU等方面器件业较为依赖外资厂商,高精度的光电编码器主要依赖进口。正弦电气核心零部件被卡脖子的风险并未消失。

2017年至2020年上半年,正弦电气分配现金股利分别为2580.00万元、999.75万元、645.00万元和0万元。

正弦电气从事工业自动化领域电机驱动和控制系统产品研发、生产和销售,系国内最早从事变频器研发和生产的企业之一,目前主要产品有通用变频器、一体化专机和伺服系统产品。

正弦电气无控制股权的人,因公司不存在持有公司股份比例超过50%的单一股东,亦不存在持有公司股份比例虽然不足50%,但依其持有的股份所享有的表决权足以对公司股东大会决议产生重大影响的单一股东。

招股书披露,公司实际控制人为自然人涂从欢与张晓光。涂从欢直接持有公司42.72%股权,并通过员工持股平台信通力达间接控制公司3.98%股权,合计控制公司46.70%股权,且担任公司的董事长兼总经理;张晓光持有正弦电气26.04%股权,涂从欢与张晓光合计持有并控制公司72.74%的股权,并已签署一致行动协议。

招股书披露,正弦电气拟募集资金37,266.76万元,其中14,371.99万元用于生产基地技改及扩产项目,9878.30万元用于深圳、武汉的研发中心建设项目,5876.81万元用于营销及服务网络建设项目,7139.66万元用于补充流动资金。

上述同期,公司销售商品、提供劳务收到的现金分别为13,012.37万元、17,021.53万元、20,526.41万元和11,914.98万元,经营活动产生的现金流量净额分别为1439.09万元、3479.72万元、3709.67万元和720.34万元。

公司预计2020年1-9月营业收入为29,633.43万元,同比增长39.28%;预计实现归属于母公司股东的净利润5228.61万元,同比增长25.12%;预计实现扣除非经常性损益后归属于母公司股东的净利润4895.07万元,同比增长30.36%。

除税收优惠外,公司还享受政府补助资金。除上述增值税即征即退外,2017年至2020年上半年公司政府补助金额分别为884.36万元、582.01万元、591.45万元和237.42万元,占总利润的比重分别为32.29%、12.35%、9.15%和6.39%。

税收优惠和政府补助合计占正弦电气利润总额的比重分别为69.41%、37.93%、32.74%。

正弦电气称,公司获得的政府补助和税收优惠的金额及占比均较高,政府补助和税收优惠对公司经营业绩影响较大。未来,如果政府补助政策或者国家税收政策发生不利变化,导致公司不能持续获得政府补助和税收优惠,将会对公司经营业绩产生不利影响。

招股书披露,正弦电气的市场占有率较低。根据MIR睿工业的数据,国内低压变频器领域中,ABB、西门子,汇川技术市场占有率分别为20.31%、15.04%和13.95%,伺服系统领域中,三菱电机、安川电机、汇川技术的市场占有率分别为11.30%、10.95%和10.01%。

而2019年,正弦电气变频器(含一体化专机)市场占有率为1.15%,伺服系统市场占有率仅为0.34%。公司的市场占有率相对较低,与前述ABB、汇川技术等国内外企业规模差距较大。

此次募资,正弦电气拟使用1.44亿元用于武汉正弦的生产基地技改及扩产项目,每年将新增产能419,418台,预计到2020年底将基本完成全部5条生产线建设,完全建成并达产后产能将达到60万台。

在市场占有率不高的情况下,正弦电气基本的产品的产能扩大约2.5倍,如何消化新增产能值得关注。

正弦电气称,公司部分客户回款情况较差,主要系新能源汽车电机驱动产品客户因经营出现较大亏损,难以支付公司货款,公司已根据会计处理的谨慎性原则,对预计无法收回的应收账款充分计提坏账准备。

正弦电气的应收账款逾期金额也在不断上升。2017年至2020年上半年,正弦电气的应收账款逾期金额分别为2181.73万元、2656.6万元、4001.19万元、4183.85万元,占应收账款的比重分别为44.05%、45.36%、57.41%、35.32%。

受此影响,2017年至2020年上半年,正弦电气的销售收现率分别为65.31%、65.93%、64.38%和56.49%,销售回款的情况不佳。

2017年2020年上半年,正弦电气应收账款周转率分别为3.73、4.91、5.20和2.25,同行业可比上市公司的应收账款周转率均值分别为3.33、2.98、3.18和1.60。

招股书披露,2019年以来,公司产品平均销售价格呈下降趋势,主要系公司产品结构变化等因素的影响。

2019年度,公司通用变频器、一体化专机以及伺服系统的平均售价较2018年度下降幅度分别为16.88%、24.59%和15.28%。2020年1-6月,公司通用变频器、一体化专机以及伺服系统的平均售价较2019年度下降幅度分别为3.13%、11.75%和14.60%。

2017年至2020年上半年,正弦电气的主营业务毛利率分别为35.82%、38.37%、39.50%和38.16%,其中2017年到2019年公司毛利率水平逐年提高,2020年1-6月毛利率小幅下降。

2017年至2020年上半年,同行业可比上市公司的主营业务毛利率平均值分别为37.43%、35.18%、33.73%和34.34%,与正弦电气差别不大。

2017年至2020年上半年,同行业可比上市公司的研发费用率平均水平分别为9.37%、9.87%、11.09%和8.41%,各期均高于正弦电气。

2019年末和2020年6月末,正弦电气购买短期银行理财产品分别为2261.28万元、1261.56万元。

正弦电气的流动负债主要来自于生产经营过程中产生的应付账款、应付票据、应付职工薪酬、短期借款等经营性流动负债。

上述同期,公司的应付票据余额分别为140.92万元、0万元、1224.51万元和1974.03万元,均为银行承兑汇票。同期,公司应付职工薪酬余额分别为657.03万元、882.90万元、1235.68万元和1013.39万元,公司短期借款余额分别为0万元、0万元、1338.30万元和833.20万元。

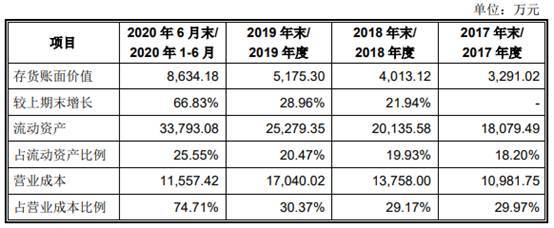

公司存货以原材料、库存商品和委托加工物资为主,三者合计占比分别为92.62%、93.90%、93.01%和94.08%。

2017年至2020年上半年各期末,正弦电气的计提存货跌价准备分别为114.27万元、132.50万元、138.41万元和241.16万元,占期末存货余额的比例分别为3.36%、3.20%、2.60%和2.72%。

2017年至2020年上半年,公司的存货周转率分别为3.28、3.77、3.71和1.67,同行业可比上市公司的存货周转率均值分别为2.79、2.61、2.87和1.36。

招股书披露,本次正弦电气募集资金投资项目建成投产后,公司将每年新增折旧及摊销费用2553.21万元,占2019年利润总额的比重为39.51%,对公司经营业绩影响较大。

2017年至2020年上半年,正弦电气的固定资产折旧金额分别为348.61万元、333.72万元、330.08万元和291.54万元。

如募集资金投资项目产生的实际收益低于预期,募投项目的新增折旧将提高固定成本占总成本的比例,在一定程度上影响公司的净利润和净资产收益率,公司可能存在由于固定资产折旧大幅增加而导致净利润下降的风险。

据《时代周报》报道,对于中低压变频器产品,IGBT组件是关键的核心功率器件,技术含量高,制造难度大,因此全球范围内生产IGBT器件的厂商集中于欧洲、日本等发达国家。我国IGBT行业的芯片晶圆仍然主要依赖进口。

IGBT的重要性体现在成本占比上,在正弦电气两大基本的产品通用变频器、一体化专机中,IGBT的成本占比较高且逐年提升。在通用变频器总成本中,2017年至2020年上半年,IGBT占比分别为16.34%、19.15%、20.63%、21.39%。一体化专机总成本中,IGBT占比分别为19.46%、22.83%、26.66%、27.42%。

为了减轻对进口IGBT的依赖,正弦电气也做了一些功课,其引进国产替代品牌斯达半导体并逐步发展为IGBT第一大供应商,境外品牌采购占比持续降低,从2017年度的73.12%下降至2020年1―6月的47.83%。

然而IGBT作为顶尖的科学技术产品,世界上仅有少数厂商有能力生产,而重要性又极大,容易在贸易摩擦中作为制约我国的手段。总的来看,虽然IGBT产品的供应中,斯达半导体占比不断的提高,解决了部分依赖进口的问题。但公开资料显示,斯达半导体约一半的IGBT用芯片晶圆仍依赖进口。

且除IGBT外,正弦电气在编码器技术、CPU等方面器件业较为依赖外资厂商,高精度的光电编码器主要依赖进口。正弦电气核心零部件被卡脖子的风险并未消失。返回搜狐,查看更加多